I väntan på nästa breakout

Vi ser inga stora rörelser på marknaden just nu, förutom enskilda aktier som naturligtvis kan stiga eller falla kraftigt i samband med bl a kvartalsrapporter. Marknaden i stort visar på ett visst lugn, något som avspeglas i den relativt låga volatiliteten hos index. Vi ser i princip alltid låg volatilitet i samband med stabila uppgångsfaser, och av samma anledning finns i nuläget inga större anledningar att förvänta sig några större, mer dramatiska händelser - även om det självklart aldrig kan uteslutas. Vi avvaktar helt enkelt eventuella avvikelser. Tills det sker väljer vi att fokusera på det historiska utfallet under den aktuella perioden av året, och här finns just nu gott om intressanta aktiekandidater som historiskt visat stabila uppgångar de flesta år under kommande veckor och månader.

För index del ser vi i diagrammet nedan att det noteras alltjämt höga V.A.P-poäng, alltså vår volatilitetsindikator som på ett enkelt sätt visar hur attraktivt ett visst instrument är att äga baserat på historisk genomsnittsvolatilitet i jämförelse med den kortsiktiga volatiliteten just nu. Höga poäng=attraktiv att äga. Låga poäng=nervös handel i instrumentet.

Sedan någon månad ser vi höga poäng, där noteringar över 80 visar grönt för köpindikation, och noteringar under 20 visar rött som en säljindikation. Tanken är att signalerna endast ska ses som ännu ett verktyg man kan använda i sitt beslutsunderlag, men simuleringar på historiskt data har visat mycket goda resultat även om enskild indikator.

Index ligger i en konsolidering sedan några veckor bakåt och vi avvaktar nästa utbrott, vilket sannolikt borde bli uppåt med tanke på det historiska säsongsmönstret som visar bra genomsnittsutveckling kommande kvartal och halvår.

Vi är helt klart inne i den mest intressanta börsperioden på året.

Next Day Forecast

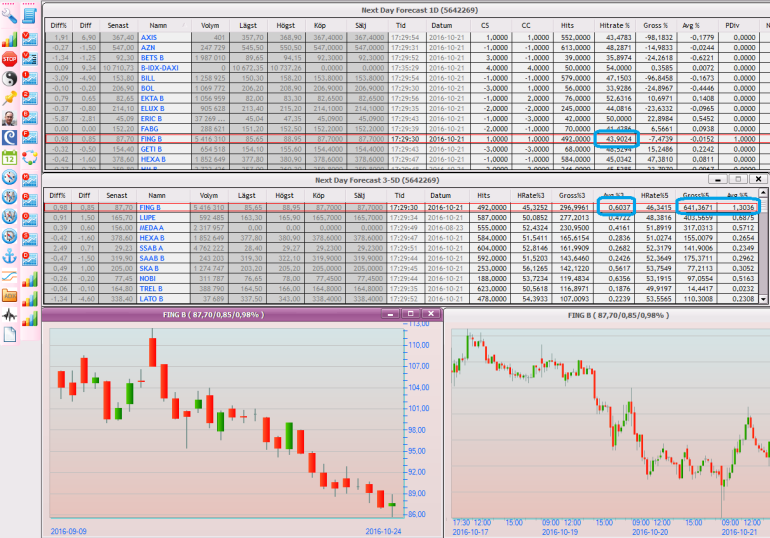

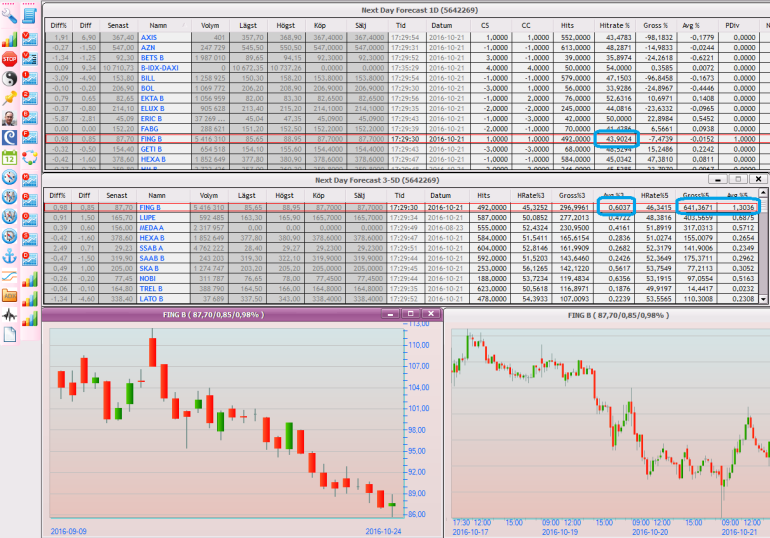

I veckan lanserades Vinnarbyråns Next Day Forecast i Autotrader i form av en screeningkalkyl. Analysmetoden presenterar historiskt utfall för dagens stapelformation för varje instrument. Det går enkelt att snabbt sortera bland aktierna och hitta den som man tycker verkar mest intressant på några dagars sikt.

En kortfattad förklaring till Next Day Forecast:

NDF mäter två saker, dels hur många dagar en aktie stängt i övre resp undre halvan av dagsstapeln, samt hur många dagar aktien stängt upp resp ned. Det ger oss två parametrar, CS (Candle Stick) och CC (Close - Close). Det kan tex se ut så här för en viss aktie "idag":

CS=-3

CC=2

vilket betyder att aktien stängt i undre halvan av dagsstapeln tre dagar i rad men stängt med högre Close två dagar på raken. NDF tittar bakåt 4000 dagar och räknar antalet gånger samma setup inträffat, samt hur kursen gick dagen efter, 3 dagar efter samt 5 dagar efter. Det presenteras i kalkylen tillsammans med statistik som genomsnittlig avkastning, hitrate (förhållandet mellan antal vinster/förluster) och Gross % vilket helt enkelt är det totala antalet procentenheters vinst som den aktuella setupen producerat senaste 4000 dagarna.

Därmed kan vi enkelt sortera bland resultaten och hitta intressanta aktier för dagen. Ett exempel från i fredags syns nedan där vi sorterade på kolumnen Avg% vilket ger oss den aktien vars setup har haft den högsta genomsnittsavkastningen per affär senaste 4000 dagarna. I fredags blev det PEAB B, vars setup var stängning i under halvan av dagsstapeln 1 dag, samt stigande stängning 1 dag. Det har inträffat 45 gånger senaste 4000 dagarna och inneburit slutkurs dagen efter på i snitt 0,66% högre. Man måste då ställa sig frågan om 45 träffar är tillräckligt statistiskt underlag för att bedöma om det är intressant. Samtidigt ger en titt i kalkylen för 3- och 5-dagarsavkastning direkt besked att den här setupen inte är lika intressant efter första dagen - genomsnittet efter 3 dagar är bara +0,34% och efter 5 dagar +0,36%. Om vi köper aktien bör den alltså säljas efter 1 dag.

Vi tar ett exempel till och sorterar istället på högsta Gross% på 3 dagars sikt efter dagens stapel-setup, och får fram FING som bästa kandidat med 296 procentenheter Gross, dvs det är en setup som är betydligt vanligare och dessutom inneburit högre genomsvinst per affär om vi tittar 3 dagar efter den inträffar. Här ser vi också en annan intressant sak, nämligen att hitrate är sämre än 50%, vilket betyder att fler av affärerna går back än de som går med vinst. Trots det ger setupen totalt en vinst på i snitt 0,6% efter 3 dagar och hela +1,3% efter 5 dagar. Hur kan det vara möjligt? Jo, det enkla svaret är att förlustaffärerna måste vara procentuellt mindre. Det gör att även om de är fler, blir de vinstaffärer som görs så mycket större att det ändå ger vinst totalt i slutänden. Setupen är CS=1 och CC=1, alltså stängning i övre halvan av stapeln "idag" samt högre kurs också bara "idag". Det syns tydligt i diagrammet nere till vänster. Det är en vanlig stapelformation som förekommit hela 492 ggr senaste 4000 dagarna för FING och som tack vare sin höga genomsnittsavkastning genererat hela 641 procentenheters avkastning. Men, ska vi då köpa aktien "idag"? En titt i kalkylen för 1 dag ger svaret, nej. Dagen efter setupen stänger aktien i genomsnitt -0,01% lägre, vilket gör att vi lika gärna kan vänta en dag innan köp.