Börsfrossan inte slut riktigt ännu

Den höga volatiliteten och stora säljtrycket fortsatte även den gångna veckan. OMXS30 pressades under fredagen till som lägst 15% nedgång från toppnoteringen för ett par veckor sedan, detta på 11 börsdagar. Det är en snabb nedgång, men har inträffat 19 gånger de senaste 28 åren.

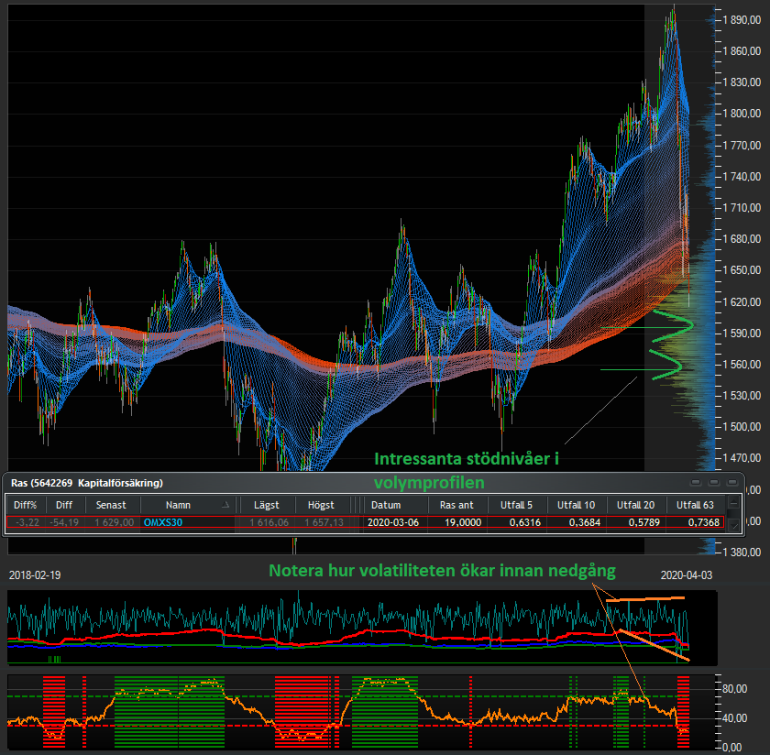

I diagrammet nedan ser vi ett något mer utzoomat perspektiv vilket ger oss möjligheten att studera volatiliteten, som är den enskilt mest intressanta parametern vi håller nära koll på just nu. Vollan har historiskt kunna varna i förväg innan större nedgångar, men även varit ett effektivt verktyg att avgöra när en nedgång närmar sig slutet. Det är för tidigt att dra några sådana slutsatser ännu, men vi återkommer längre ned med närmare analys på just de tillfällen då vollan prickat bottnarna oväntat bra.

Av de 19 tillfällen historiskt som lika stora ras förekommit på samma korta tid har kursen noterats högre efter 5 börsdagar i 63% av fallen, men återigen lägre efter 10 dagar i 64% av fallen vilket indikerar att nedgången statistiskt inte är över ännu. Vi räknar med att säljpressen kommer hålla i sig åtminstone ett par veckor till, under hög volatilitet. Det blir sannolikt både starkt positiva dagar men också stora besvikelser. En titt längre fram visar att kursen noterats högre efter 20 börsdagar (ca 1 månad) i 57% av fallen. Den stora statistiska avvikelsen ligger dock ett kvartal fram i tiden då kursen stått högre i inte mindre än 73% av fallen.

De två mest intressanta stödnivåerna i volymprofilen ligger utmarkerade i diagrammet, den första hittar vi runt 1600 som utgör en mycket tydlig vattendelare historiskt. Nästa ligger en bit ned vid 1560. Det är inte alls omöjligt att vi får se ett test av dessa inom kort.

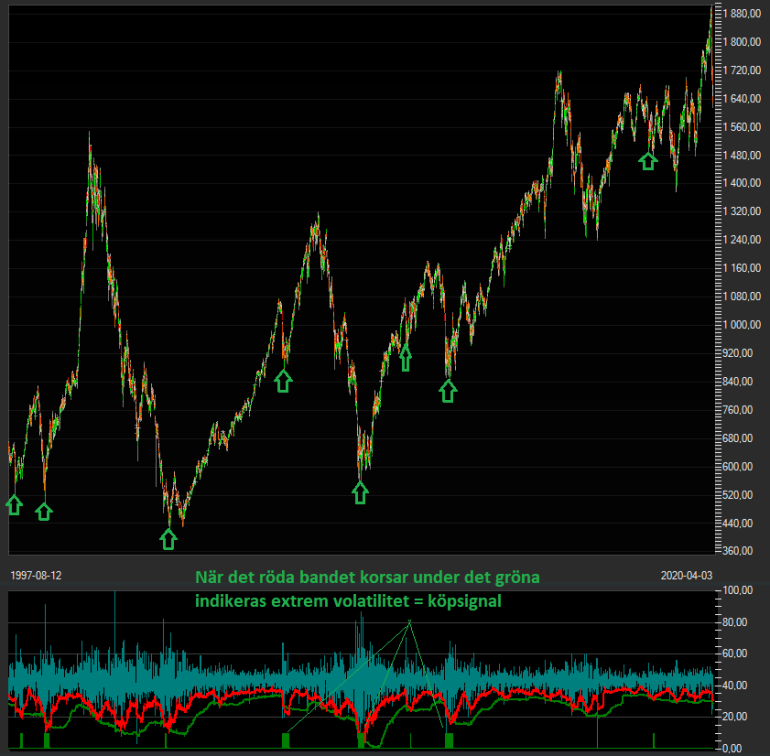

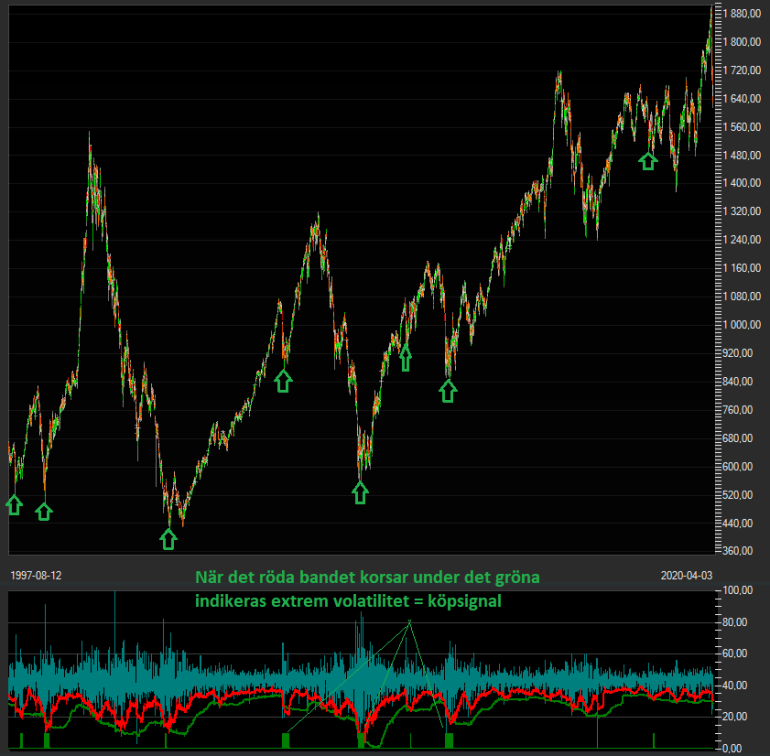

Hur extremvolatilitet har indikerat utmärkta köptillfällen historiskt

En av de stora anledningarna att vi håller så noga koll på volatiliteten är att den historiskt varit mycket användbar för att hitta bottnarna i nedgångsfaser. I diagrammet nedan finns samtliga tillfällen utmarkerade från 1997 och framåt där indikatorn signalerat extremvolla. Det sker när det röda bandet som indikerar kortsiktig volatilitet hamnar under den gröna som är långsiktig genomsnittsvolatilitet. Det tyder på extremt nervös marknad, något som normalt inte håller i sig speciellt länge - troligen pga av att traders och placerar helt enkelt inte orkar med. När dessa situationer uppstår säljer tillräckligt många av i panik och ger upp - den s k kapitulationsfasen. Så fort säljarna sålt av och gett upp återstår köpare vilket snabbt driver upp kursen. De som precis sålt av vill inte missa tåget och hakar på och köper igen, vilket ytterligare spär på uppgången. Sammanfattningsvis kan vi säga att den viktigaste signalen vi väntar på är om röda bandet går under det gröna i närtid, vilket skulle vara en stark indikator på att botten kan vara nådd för denna gång. Observera att det inte nödvändigtvis måste triggas en sådan signal, nedgången kan mycket väl ta slut innan dess.